مدیریت و کنترل تورم کشور با چند راهکار راهبردی در بانکها

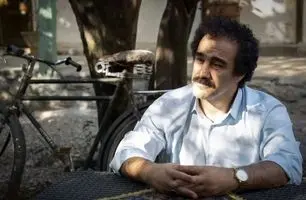

یک کارشناس امور اقتصادی و بانکداری با ارائه چند راهکار راهبردی در بانکها به مدیریت و کنترل تورم پرداخته است که در ادامه مشاهده خواهید کرد.

یک کارشناس امور اقتصادی و بانکداری در پاسخ به این سوال که با توجه به اینکه " در حال حاضر یکی از چالشهای کشور، کنترل تورم است، برای کنترل آن باید چه اقداماتی در بانکها انجام داد؟" گفت: اگر بخواهیم خیلی مختصر و مفید به نقش بانکها در کنترل تورم بپردازیم باید ابتدا گذری بر نقش پایه پولی و نقدینگی داشته باشیم که با یکدیگر دارای وجوه اشتراک قابل توجهی هستند.

دکتر محسن ضیایی بیدهندی اظهار کرد: پایه پولی را میتوان داراییهای داخلی و خارجی بانک مرکزی دانست که بیشترین میزان نقدشوندگی را دارند و به این علت که معمولاً از طریق سیستم بانکی به اقتصاد تزریق میشوند، میتوانند موجبات چندبرابر شدن شاخصهای پولی اقتصاد را فراهم آورند. به همین دلیل به آن پول قدرتمند نیز گفته میشود.

وی افزود: تغییرات پایهی پولی با ضریب فزاینده ای به تغییرات در نقدینگی منجر خواهد شد و با ورود به جامعه تبدیل به نقدینگی می شود و میتواند بهعنوان پول جاری در گردش باشد و در حسابهای بانکی جریان یابد. پولی که نزد بانک است می تواند در قالب تسهیلات سرمایه درگردش، طرح های ایجادی و جایگزینی و توسعه به اشخاص حقیقی و حقوقی اختصاص یابد یا بنحوی از انحا در پروژههای سودآور سرمایهگذاری شود.

این کارشناس بانکی با اشاره به اینکه از همینجاست که اهمیت نقش بانک ها در تورم متجلی می گردد. تصریح کرد: با پرداخت تسهیلات مکرر ، پول جدید خلق می شود و با تغییرات افزایشی پایه پولی، نقدینگی افزایش می یابد که این خود تبعات تورمی به همراه خواهد داشت. ( اگرچه تعداد زیادی از اقتصاد دانان در ایران بر سر پولی بودن و یا نبودن علل تورم در کشور بحث دارند، ولی بر سر این مسئله که تزریق پول تازه از طریق بانک مرکزی (به دستور دولت) به اقتصاد منجر به افزایش نرخ تورم میشود نقطه نظرات واحدی وجود دارد. )

دکتر ضیایی بیان کرد: با نیم نگاهی به اقلام منابع پایه پولی میتوان دریافت که از بین (۱) ذخایر طلا بعنوان یکی از مهمترین منابع پایه پولی دنیا و پشتوانه اصلی پول کشورها در گذشته (پیش از ایجاد پول بیپشتوانه (فیات) ) (۲) ارز خارجی (۳)بدهی دولت به بانک مرکزی (۴) خالص سایر داراییهای بانک مرکزی؛ بدهی بانکها به بانک مرکزی بیش از هر یک از موارد چهارگانه قبلی به موضوع بحث ما بر می گردد چرا که بانکها برای بازپرداخت حسابهای خود از بانک مرکزی استقراض می کنند و با این اتفاق پول پرقدرت به اقتصاد تزریق میشود و میتواند اثرات تورمی داشته باشد.

وی افزود: از سوی دیگر اقلام مصارف پایه پولی از جمله: ۱) سپردههای قانونی بانکها نزد بانک مرکزی ۲) سپردههای دیداری بانکها نزد بانک مرکزی ۳) اسکناس و مسکوک در دست اشخاص؛ در سمت دیگر ترازنامه قرار دارد و باید با منابع آن متناسب و متعادل باشد که کنترل و انجام این مهم می بایست توسط بانک مرکزی ج.ا.ا. تحقق پذیرد. کما اینکه در ماههای پایانی سال گذشته آن بانک با اجرای سیاست کنترل مقداری ترازنامه با افزایش نسبت سپرده قانونی بانکهای خاطی (به عنوان جرایم نظارتی)، توانست رشد خلق پول توسط بانکها را از طریق کاهش قابل توجه ضریب فزاینده نقدینگی کنترل کند.

این کارشناس امور اقتصادی و بانکداری تصریح کرد: پس میتوان نتیجه گرفت که بانکها با ملحوظ نظر قراردادن موارد ذیل می توانند متناسب با سهم خود در کنترل بدهی به بانک مرکزی و اضافه برداشت که یکی از مهمترین عوامل رشد پایه پولی و تورم محسوب می گردد نقش آفرینی نمایند:

1. توجه مدیران عالی به چارچوب سیاستهای پولی؛ به عبارت دیگر همسویی منافع بنگاهداری با تحقق اهداف کلان اقتصادی

2. توجه ویژه در تصمیمگیریها به ماهیت اصلی و ترکیب داراییها و بدهیها متناسب با نوع فعالیت بانکها نه نوع فعالیت شرکتهای سرمایهگذاری

3. کنترل تسهیلاتدهی بانکی به ویژه برای فعالیتهایی که در راستای منافع ملی میباشند .

4. نوع، میزان، نسبت ترکیب منابع بانک.

5. نوع، میزان، نسبت و ترکیب تسهیلات پرداختی و تعهدات ایجادی .

6. توجه ویژه به سررسید داراییها و بدهیها

7. بکارگیری سیستمهای رتبهبندی و امتیازدهی اشخاص حقیقی و حقوقی و اهمیت دادن به نتایج حاصل از اعتبارسنجی و ظرفیتسنجی اشخاص نقش دارند.

برای ورود به کانال تلگرام فرتاک نیوز کلیک کنید.