پیش بینی تورم دو رقمی برای سال آینده/ تدبیر دولت روحانی برای کاهش تورم مشخص شد

در گزارش مرکز پژوهشهای مجلس، رکورد 7.9 دهم درصدی در رشد پایه پولی که بیشتر از محل داراییهای داخلی است، موجب افزایش تورم در سال 96 خواهد شد.

به گزارش فرتاک نیوز، مرکز پژوهش های مجلس اخیرا نسبت به افزایش نرخ تورم در سال آینده هشدار داده است. در این گزارش رکورد 7.9 دهم درصدی در رشد پایه پولی که بیشتر از محل دارایی های داخلی، مجموعه دولت و بانک هاست موجب این افزایش می شود.

مرکز پژوهش های مجلس در گزارشی اعلام کرده از نیمه دوم سال 92 تا انتهای سال 94، تورم در شیب نسبتا تندی در مسیر کاهش قرار گرفته و تا دیماه سال 95 هم در بازه تک رقمی حفظ شد. تورمی که آثار زیان بارش برای اقتصاد کم نبوده است.

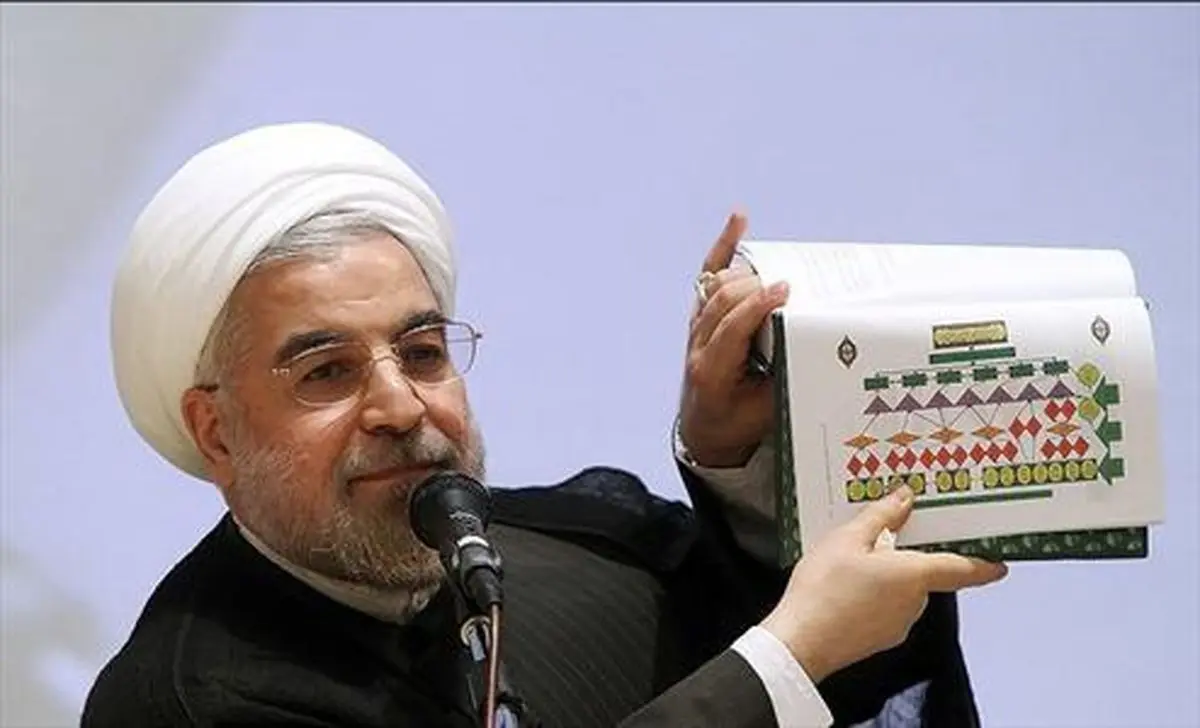

همه دولت ها دغدغه مهار تورم را داشتند و دارند. دغدغه هایی مثل دغدغه روحانی که در اسفند 94 در مجمع سالیانه بانک مرکزی مطرح می کند:

« از ابتدای امسال برخی از اقتصاد دانان ما میگفتند امسال دیگر دنبال کاهش تورم نباشید، به مسئله رکود بپردازید و این کار شدنی نیست اما بنده زیر بار نرفتم و گفتم ما باید این دستاورد را حفظ کنیم خیلیها هم به من نامه نوشتند، اقتصادی ها، دانشگاهی ها، بانکی ها و گفتند مسئله تورم را رها کن و به دنبال رکود بروید اما ما باید این دستاورد را حفظ کنیم.»

با همه این دغدغه ها همه عدد و رقم هایی که از اقتصاد بیرون آمده، خبر خوبی را برای حال و روز تورم ندارد، چراکه رشد پایه پولی که اتفاقا در شش ماهه نخست امسال رکورد هم زده، در حال پاره کردن افسار تورم مهار شده است. آن طور که مرکز پژوهش های مجلس گزارش داده است، رشد پایه پولی در دو سال 94 و 95 معادل 4.7 درصد، متناسب با تورم تک نبود. وضعیتی که در سال 95 بدتر شده و نرخ رشد افزایش پایه پولی به رکورد 7.9 درصدی رسیده است. رشد پایه پولی ای که بیشتر از ناحیه دارایی های داخلی بوده است. آقای موسوی نیک کارشناس ارشد اقتصادی از سنگ بانک ها به پای لنگ و متورم اقتصاد می گوید:

« مسئله ای که در این چند ساله با آن مواجه شدیم، وضعیت وخیم سیستم بانکی بوده که باعث شده نرخ سود بانکی افزایش پیدا کند. وقتی نرخ سود بانکی بالا باشد، عملا از رونق فعالیت های اقتصادی کاسته می شود. از طرفی وقتی نرخ سود بانکی بالاست، مردم سعی در پس انداز کردن سرمایه شان می کنند و آن را بجای سرمایه گذاری در تولید، در بانک ها سپرده گذاری می کنند. از طرفی دولتی که خودش در تنگنای مالی قرار دارد، تقاضای دولتی برای کالا و خدمات هم کاهش پیدا می کند. حالا این چه ارتباطی با پایه پولی دارد؟ وقتی بانک ها دچار تنگنای مالی هستند، برای نقدینگی تقاضا می کنند و استقلال آن ها از بانک مرکزی باعث افزایش پایه پولی خواهد شد. حال اگر شکل انفعالی باشد می تواند کمکی به خارج شدن وضعیت رکودی نکند و مهار افسار تورمی را از دست دهیم.»

بنابر گزارش مرکز پژوهشهای مجلس شورای اسلامی، سه دسته کلی دارایی در ترازنامه بانکها شامل تسهیلات غیرجاری، بدهیهای نقدنشونده دولت و سرمایهگذاری بانکها در بخش ساختمان منجر به افزایش نرخ سود سپرده شده است. از سال 1392 با رکود معاملات مسکن مهمترین مجرای ایجاد جریان نقدی از سوی سرمایهگذاری بانکها در بخش مسکن نیز بسته شد، لذا بانکها با چالش جدی سودآوری و بهویژه جریان نقدی مواجه شدند و در نتیجه نرخ سود در بازار بینبانکی و نهایتاً در بازار سپرده خارج از کنترل افزایش یافت.

در چنین شرایطی، در سمت داراییها، داراییهای موهومی افزایش مییافت، در حالی که در سمت بدهی ناگزیر از پرداخت سود سپرده و پاسخ به تقاضای نقد بود، لذا بانکها ناگزیر بودند تا نرخ سود سپرده را بهحدی افزایش دهند که مطالبه نقد آنها کاهش یابد. با افزایش نرخ سود سپرده تمایل به پسانداز افزایش و در نتیجه تقاضای کالا و خدمات کاهش یافته و در نتیجه تورم کاهش یافت. این شرایط کمابیش تا انتهای تابستان سال 1394 ادامه داشت تا اینکه نرخ سود با برخی مداخلات بانک مرکزی اندکی کاهش یافت.

تجربه گذشته نشان می دهد که افزایش پایه پولی از محل دارایی های داخلی یعنی مجموعه دولت و بانک ها هم تورم زا بوده و هم منتهی به افزایش نرخ ارز شده است. بر همین اساس هم محمدرضا پور ابراهیمی رئیس کمیسیون اقتصادی مجلس می گوید فاصله نرخ تورم و نرخ سود بانکی که باعث افزایش پایه پولی هم شده، خطر رها شدن فنر فشرده تورم را در پی دارد:

« یکی از اتفاقات که در حوزه اقتصادی در سال های گذشته رخ داده، کاهش نرخ تورم بوده است. یکی از موارد خیلی مهم در خصوص این بحث کاهش توامان آن با دو موضوع در نظام بانکی کشور است. یکی سود نرخ سپرده ها و دیگری نرخ تامین مالی. آن چیزی که ما باید شاهد آن می بودیم که متاسفانه اتفاق نیفتاد این بود که نرخ تورم کاهش پیدا کرد، اما فاصله نرخ تورم و نرخ سود سپرده به قوت خودش باقی ماند. متوسط نرخ تامین مالی در اقتصاد ما بین 4 تا 5 برابر میانگین کشورهای اطراف می باشد. بعد از مدتی این وضعیت تبدیل می شود به یک فنر فشرده شده در اقتصاد کشور و ما نگرانیمان در ماه های آینده است که این فنر فشرده تورم آزاد شود و بعد دیگر آن ور نتوانیم کنترل تورم در اقتصاد کشور داشته باشیم.»

از منظر تورمی، مهمترین عاملی که میتواند کنترل نرخ سود را از دست بانک مرکزی خارج کرده و منجر به آزاد شدن نقدینگی پشت سر شود، فشار دولت بر منابع بانک مرکزی است. فشار دولت بر منابع بانک مرکزی (ناشی از کسری بودجه و یا فروش ارزهای نفتی) هم منجر به افزایش پایه شده و هم کنترل سیاست پولی و در نتیجه نرخ سود را از دست بانک مرکزی خارج کرده و میتواند منجر به آزاد شدن نقدینگی پشت سد شود. بهعبارت دیگر فشار دولت به بانک مرکزی دو پیامد مشخص دارد؛ اولاً سلطه مالی را تقویت میکند و استقلال بانک مرکزی را کاهش میدهد که نتیجه آن عدم توانایی این بانک در اجرای سیاستهای مناسب است. ثانیاً با افزایش پایه پولی موجبات افزایش سهم جزء سیال نقدینگی را که از تورمزایی بالایی برخوردار است فراهم میکند.

باز هم مشکل در بانک و سیستم بانکی است. سیستم بانکی موجود نیز دستاورد دولتی است که مدعی به تدبیر است و سیاستهای انقباضی ای که در پیش گرفته و انضباط مالی، باعث کاهش نرخ تورم شده است. مدعی بود برنامههایش را هم بر این مبنا پایهریزی کرده بود که نرخ تورم را بتواند تک رقمی کند. اما آن چیزی که در سال پایانی دولت مشخص شده، این بوده که از برنامه ریزی اصولی برای کاهش تورم خبری نبوده بلکه با بی تدبیری، تورم افسار شده، در حال پاره کردن افسار می باشد تا دودش به چشم تولید و مردم رود و نه سرمایه دارها.